Antes que nada quiero pedir disculpas por haber tenido el blog desatendido durante la mayor parte del mes de diciembre. Causas de fuerza mayor me han obligado a dar prioridad a otras necesidades que requerían de mi atención. Espero que no pensaras que me había cansado de contarte mis inquietudes y desvaríos en el mundillo de las finanzas personales.

Para volver a la actividad del blog, qué mejor que repasar el comportamiento de las carteras en el pasado año 2012:

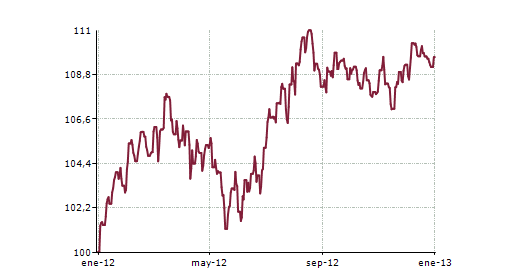

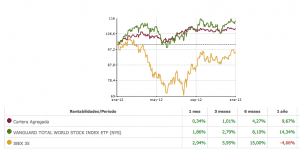

La cartera boglehead ha continuado su marcha firme hacia la multiplicación del capital generando una rentabilidad en el año del 9,67%.

Teniendo en cuenta que la rentabilidad global de la renta variable ha sido del 14% y la del Ibex del -4,5%, la cartera ha cumplido con creces sus objetivos de crecimiento adecuado a mi edad y perfil de riesgo, gracias a su diversificación geográfica y la presencia de bonos euro de corto plazo.

La volatilidad ha sido del 10,3%, muy por debajo del 25% que suele rondar a la renta variable diversificada. Así que puedo pensar que la gestión pasiva de mi portafolio está generando los frutos esperados.

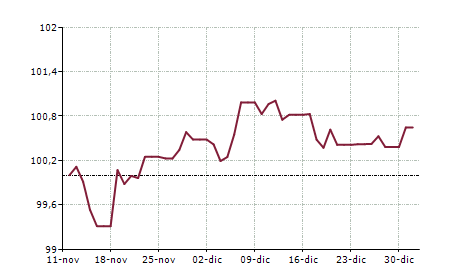

Y en cuanto a la recientemente creada cartera permanente, con poco más de mes y medio de vida correspondiente a 2012, la rentabilidad alcanzada ha sido del 0,64%, que para tratarse de una rentabilidad a 48 días no está nada mal.

El oro y los bonos alemanes han sido los peores parados, sobre todo el metal dorado, aunque las acciones han tirado lo suficiente del carro como para que el patrimonio de la cartera no se resienta. El rendimiento semanal de la cartera es tan simple como brillante. Cuando unos activos caen otros suben, generando una autodefensa que no puede más que generarte una mueca de satisfacción.

Si hubiese invertido en la misma cartera hace 3 años, la rentabilidad anualizada habría sido del 6,54%, con una volatilidad media del 6,77%. Unos números muy atractivos casi imposibles de conseguir con portafolios tradicionales, y mucho menos de gestión activa.

Así pues, ambas estrategias están respondiendo a mis objetivos iniciales, gestionando de forma pasiva mis ahorros, con costes muy bajos y con una diversificación a prueba de bombas. Y ahora cuéntanos tú, ¿qué tal ha ido tu cartera en 2012? ¿Tienes pensado cambiar de estrategia? ¿Qué activos son los que mayor rendimiento te han ofrecido? ¿Y los peores?

¡Feliz año 2013!

Respecto a la cartera permanente, hay variaciones que no son tan conocidas, como no tener cash un 25% (está en el fondo de emergencia), no tener oro y tener acciones de empresas mineras (ver 1 y 2), añadir un poco de REIT para diversificar (rick ferri).

Podeis ver 3 para otro acercamiento a la diversificación sin usar PP, usando TIPS en vez de bonos cortos (las comodities pueden ser oro).

1) http://www.efficientfrontier.com/ef/adhoc/gold.htm

2) http://www.efficientfrontier.com/ef/197/preci197.htm

3) http://www.advisorperspectives.com/newsletters12/pdfs/Why_a_60-40_Portfolio_isnt_Diversified.pdf

Se puede considerar que con empresas mineras y no oro se puede ganar un poco.

Para terminar os dejo una perla que me encanta por su visión a largo término.

perla) http://www.crestmontresearch.com/stock-matrix-options/

Feliz año nuevo.

PS: ¿Alguien ha llamado a irlanda para preguntar sobre venta de fondos ucits de vanguard en españa? En principio si son ucits cumplen la legislación europea y deberían ser comprables en todos los paises no?

Veo que todos los paises euro que pueden invertir terminan teniendo el mismo formulario.

https://www.vanguardinvestments.se/content/se/en/invest-with-us.shtml

Será questión de llamar.

Ferran

Hola a todos,

al hilo de carteras y productos ¿Alguien que esté trabajando con BullionVault, y pueda informar si es necesario declarar el formulario DD1 del BdE? Parece ser que en principio no se te asigna una cuenta de valores, sino que funciona mediante cuenta omnibus, por lo que en principio, no se requeriría declararla. Sin embargo, tener dinero invertido en oro en un vault en Suiza sin declarar, dada la situación actual, es cuanto menos arriesgado.

Con GoldMoney parece ser que sí se te asigna una cuenta de valores.

saludos!

@Antonio R. Rico,

¿por casualidad le has metido el lápiz a tu cartera, y has calculado su CAGR, volatilidad y MaxDD histórico? Es por curiosidad.

saludos!

Bueno, pues después de descubrir y de leer sobre el tema de las inversiones durante los últimos meses (antes solo tenia dinero en cuentas remuneradas), empecé con mi cartera a principios de noviembre, y durante este tiempo he tenido una rentabilidad del 2,46% (7,21% anualizado) y una volatilidad del 10,31% (impok). No esta mal, ahora sólo lamento no haber empezado antes, pero nunca es tarde si la dicha es buena.

Saludos.

@David, bienvenido, espero que sigas disfrutando mientras inviertes tus ahorros.

@Igor76, muy buena rentabilidad. Felicidades por la buena elección del fondo de BNY.

@Fran, hombre, yo soy más de diversificar, así que me decantaría por ETF europeo. Cualquiera que tenga bastante volumen, como alguno de Ishares o el Europe de Vanguard. Los de DB sobre el EU50 también tienen buen volumen.

@Aitor, completamente de acuerdo con lo que apuntas a @Ferran.

Hola a todos,

El año pasado os presenté mi cartera, que estaba formada por ETFs. Tras las últimas historias con R4 con los ETFs decidí pasarme a fondos y me quedé con 3 ETFs que no podía replicar con los fondos, aunque la composición de la cartera es la misma: 30% RV USA / 20% Europa+Pacífico / 25% Emergentes / 25% RF Aggregate. Es una especie de cartera indexada, pero acomodada a mi gusto.

Este año ha dado la asombrosa rentabilidad de 13,78% (según datos de Morningstar).

La clave de esta rentabilidad está en que los emergentes han tenido un rendimiento más que aceptable y el increible comportamiento del fondo de RF BNY Mellon Euroland. No es un fondo indexado, pero es que tampoco tengo muchas alternativas. Eso sí, tengo la clase A, con un TER de 0,63… barato, barato, para lo que hay por ahí.

Rent. 2012

RV NORTEAMERICA

VIG 25,00% 9,9%

Amundi North America 5,00% 12,7%

RV EUROPA / PACIFICO

Amundi Europe Index 6,50% 17,0%

Pictet Europe Index – P 6,50% 18,2%

Amundi Pacific Index 5,00% 12,8%

Pictet Pacific Index Ex Japan – P 2,00% 22,8%

RV EMERGENTES

DEM 10,00% 13,8%

DGS 10,00% 21,6%

Pictet Emerging Markets Index – P 5,00% 15,7%

RENTA FIJA

BNY Mellon Euroland Bond A 20,00% 13,7%

Pictet Euro Bond Short – R 5,00% 4,4%

RENTABILIDAD TOTAL 13,78

Hola Antonio, siguiendo tus recomendaciones , estoy leyendo “Los 4 pilares de la inversión” de William Bernstein y he pensado en la posibilidad de invertir a medio plazo en acciones de una compañía que tenga una alta rentabilidad por dividendo y en un futuro aprovechar posibles plusvalias que se produjeran con un cambio en el ciclo.Por otro lado he pensado también en comprar algún ETF europeo. Me gustaría saber cual de las dos opciones me aconsejas, y en caso de que sea la segunda, que ETF me aconsejarías.

Un saludo y gracias de antemano.

En cada fondo el primer porcentaje se refiere al % sobre el total y el segundo a la rentabilidad.

Antonio, espero que los problemas se hayan solucionado y agradecerte la vuelta a la actividad en el blog.

Ferran, sólo quería comentar que las empresas mineras no pueden ser un sustituto para el oro en una cartera, ya que se comportan como lo que son, renta variable; no tienes más que comparar sus respectivos comportamientos los últimos años.

Feliz año y saludos

@Aitor

Segun William J. Bernstein, autor de «Los 4 pilares de la inversión» entre otros, segun se puede leer en 1) la correlación de PME (precious metal equity) con bonos y otros equities tiene a 0, con una rentabilidad semejante a otras equities (mayor que oro que en principio es inflación) y con mucha volatilidad.

Cuando digo de usar PME y no oro, me refiero no a la seguridad del oro (tiene rols de commodity en industria, moneda, diversificador con correlación muy baja y se comporta como refugio), sinó solo a la parte de diversificación y usar el plus de rebalance (dos classes con rentabilidad semejante (positiva) y baja correlación dan plus por rebalance) y además bajar la volatilidad.

Opciones a largo plazo (60 años?) como buscar la rentabilidad de small caps, o de value (fama y french).

Se tiene que considerar que según la teoria fama y french el riesgo de PME es diversificable (no sistematico) por lo que no debería haber una recompensa. Pero parece que en el mundo real y no academico la tiene.

Solo una opción más a considerar para diversificar tanto en clases (REIT, commodities (oro), bonos, acciones ordinarias, PME…) como intraclase (internacional, small, value…).

Ahora casi todo el mundo corrobora que REIT es tan especial que se puede considerar una clase aparte. Quizás en un tiempo pasará lo mismo con PME.

Saludos.

1) http://www.efficientfrontier.com/ef/197/preci197.htm

@Fran

Yo tengo fondos indexados para europa, te los pongo con sus respectivos TER:

LU0130731390 Pictet Europe Index-P EUR 0.23%

LU0255980913 Pictet Euroland Index-P EUR 0.11%

Europe es el más diversificado

Euroland es por si quieres sobreponderar la zona euro (bajo shiller PE10, y bajo tobin q).

Saludos

@Ferran, coincido plenamente con @Aitor, el oro no se comporta de la misma forma que las acciones relacionadas con los metales preciosos. Sólo tienes que comparar el comportamiento de GLD (+100%) vs Vanguard PM (-50%) a 5 años.

@Valentín, felicidades por los resultados obtenidos. No sé porqué me parecía haberte leído varias veces que estabas fuera del mercado.

Por cierto, si los inmuebles han bajado de precio y el oro lo incluyes en el cash, ¿qué tipos de real assets ganaron un 20% en 2012?

@igor76, pues los productos no registrados tienes que pedir que los den de alta. Y en cuanto al oro, tan fácil como comprar un ETF (GLD) por la cantidad de oro que tengas.

@frugal, creo que no hay mejor ni peor, pienso que va por gustos personales sobre liquidez, fiscalidad, tradición, facilidad de uso, bancos con los que te guste trabajar,…

@Fernando, creo que los fondos que mejor pueden sustituir al VIG son sencillamente los que están indexados al mercado americano. Por cartera ponderada por capitalización, sencillez y precio.

@Ferran, sólo quería que quedase claro que si sustituyes el oro por acciones de empresas mineras entonces ya no tienes una cartera permanente, tienes otro tipo de cartera (no entro a valorar si acertada o no). Las correlaciones varían con el tiempo, así que cuidado con esto; me parece más fiable fijarse en la clase de activo. En el caso de REITs, empresas de metales preciosos, small-caps, etc. se trata de acciones, y aunque tendrán un comportamiento diferente proporcionan a mi modo de ver una diversificación limitada (y precisamente en momentos de pánico tienden a caer todos a la vez). El oro es lo que es, algo que no apetece tener ya que a largo plazo la rentabilidad real esperada es nula, pero que aporta una diversificación real frente a la renta variable y la renta fija. A mí también me parece interesante aportar modificaciones sobre la cartera permanente, pero me parece que el oro tiene que estar presente sí o sí, otra cosa sería bajar su porcentaje por ejemplo del 25 al 15% o algo así.

Volviendo al tema empresas de metales preciosos, REITs, etc.; sería una apuesta sectorial, dándole más peso que el mercado, yo a día de hoy no veo que las apuestas sectoriales aporten valor a la cartera. Por contra sí me parece más interesante el tema small/value; y si se tiene mucha pasta la inversión inmobiliaria directa.

Sobre sacar una rentabilidad adicional (que sea significativa) mediante los rebalanceos de activos supuestamente poco correlacionados, a mí me parece que es más lo que se dice que lo que realmente se obtiene; sobretodo después de pagar comisiones de compra-venta e impuestos sobre plusvalías; aunque es más una sensación que otra cosa ya que no he hecho ningún estudio.

Saludos