Hace tiempo te conté que quería disponer de una pequeña parte de mi portafolio en una cartera permanente. Debido a los últimos acontecimientos ocurridos con los cambios de tarifas y mi sospecha de que esos cambios seguirán dándose en el futuro, decidí descartar los ETFs para la construcción de dicha futura mini-cartera permanente.

Tras este descarte, me he visto incapaz de encontrar un fondo de renta fija euro de muy largo plazo (+25 años), y además, los que me iba topando de vencimientos medios inferiores (de 7 a 10 años), no respondían a las exigencias mínimas requeridas, sobre todo de comisiones.

Después de darle muchas vueltas, estudiar fondos para cada una de las clases de activos, probar rentabilidades pasadas que no garantizan absolutamente nada pero que reflejan un funcionamiento acorde con lo que se busca en esta cartera, y de repasar las opiniones de Browne en The Economic Time Bomb, el diseño de la cartera será un híbrido entre la sencillez del clásico 4×25% y la diversidad del PRPFX. Por ahora, esta es mi elección:

20% Oro

5% Plata

10% Bonos Suizos

30% Acciones Eurozona

35% Bonos Aggregate Euro

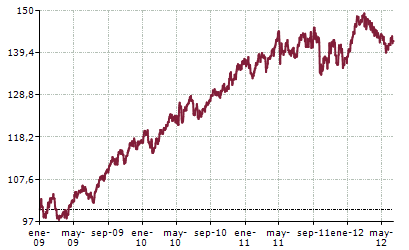

Desde el 01-01-09, momento en el que comienza la simulación que tengo realizada en impok para tener una comparativa con el resto de mi cartera, esta asignación de activos habría dado una magnífica rentabilidad del 42,1%, presentando este track:

De todos modos, la función principal de esta cartera no será la de buscar una alta rentabilidad a largo plazo, sino diversificar una parte del patrimonio (entre el 10% y el 20%) en otros activos distintos a los que tengo en la cartera bogleheads y en mi cartera de planes, confeccionando un portafolio poco volátil y que preserve el capital con una más que decente rentabilidad media. Además, para más diversificación, utilizaré distintas gestoras con fondos domiciliados en diferentes países como Suiza o Austria.

En próximas entradas te iré contando los fondos que iré contratando para cada clase, aunque también te diré que la cartera va a ir recibiendo capital poco a poco sin necesidad de que esté perfectamente balanceada desde el principio. Como las aportaciones no van a ser importantes (mi tasa de ahorro no da para todo 🙂 ), tampoco tengo la intención de ser perfeccionista hasta que realice la aportación definitiva que la deje balanceada y lista para su buen funcionamiento. Creo que será divertido para los seguidores del blog evaluar y comparar el comportamiento de esta cartera permanente, contra la notable cartera boglehead y también contra mi discreta cartera de planes con objetivo 2040.

Entradas de la serie Perfilando mi Cartera Permanente:

– Acciones

– Bonos

A mí la plata no me convence demasiado en una cartera permanente, aunque un 5% no va a hacer daño, está claro. La plata es básicamente una materia prima industrial, y esto te puede dar algún disgusto justo cuando más lo necesites.

La renta fija suiza, aparte de estar cara, ya no sé si representa lo que representaba en los 70. El franco suizo ya no está respaldado por oro, y a día de hoy está «intervenido» por el Banco central suizo que ha fijado la cotización en 1,20 con respecto al euro (no dejando que se revalorice más).

Por otra parte creo que la parte de renta fija debería ser lo más segura posible, y eso descarta la renta fija corporativa, que ya sabemos que de fija tiene poco y en momentos de crisis puede caer igual que la renta variable. Para la zona euro, parece que la mejor opción es la deuda pública alemana.

ETF vs. Fondos? Yo personalmente estoy con ETFs, creo que hay mucha más variedad para formar carteras indexadas, y gestoras de ciertas garantias que ofrecen buenos productos de réplica física; aunque no me he puesto a investigar a fondo en fondos de inversión. En el tema de costes los ETFs me parecen una mejor opción, o en el peor de los casos una opción similar, pero dada la gran variedad de productos indexados creo que merecen la pena a día de hoy.

Antonio, suerte con la puesta en marcha de tu cartera permanente. Tengo ganas de ver qué fondos eliges, el coste medio de la cartera, etc. Un saludo a todos.

¿alguno os habéis planteado abrir una cuenta en un país extranjero?

Con el objetivo de:

1- diversificar la cartera en varios países, además de varios intermediarios y varios gestores de fondos.

2- poder tener acceso a fondos Vanguard por ejemplo

A los de Monevator.com (ingleses) les leo que hablan de algunas plataformas de fondos que tienen los Vanguard Life-Strategy (cartera boglehead en 1 solo fondo, a elegir la proporción RF-RV).

En una que he mirado (Hargreaves&Lansdown) te vienen a cobrar unos 30€ al año por fondo. Carillo a menos que tengas una buena cantidad de dinero en 1 solo fondo Vanguard L-S.

@Juan, lo más cómodo es abrir una cuenta con un broker de USA, así tienes doble ventaja, diversificas, y las comisiones de los ETFs se quedan en uno o dos dólares por compraventa y por supuesto sin comisión de custodia (eso es un invento español).

Yo uso Lightspeed, pero los cabrones me han subido las comisiones de 1$ a 3$. Hay cientos de brokers, busca por ahí.

Abrir una cuenta bancaria normal es más complicado, en USA por ejemplo no puedes si no vives allí, y tampoco le veo sentido, mucho mejor un broker y tirar de ETFs. Lo importante es que esté fuera de la zona euro.

Comprar oro es fácil, cualquier página española sirve, por ejemplo:

http://www.portaloro.com/donde-comprar-oro/espana/

Es cuestión de mirar precios.

Mejor monedas, que son más fáciles de vender luego que los lingotes.

La plata es más complicado porque en España cobran un 7% de IVA, tienes que buscar webs alemanas… además abulta mucho (un kilo de plata cuesta más o menos lo mismo que una moneda de oro), es más difícil de esconder. Y el spread (la diferencia entre el precio de compra y el de venta) es mayor que con el oro. Aquí hablan de sitios donde comprar plata:

http://www.foropesetas.com/viewtopic.php?f=1&t=131

Perdón, antes quería decir que en España cobran 18% de IVA, en Alemania «solo» el 7%.

@Rafa,

Si abres una cuenta con un broker en USA, ¿cómo asocias una cuenta bancaria a ese broker? ¿Dónde te pagan los dividendos? Un saludo

Yo he pensado muchas veces en abrirme una cuenta en un broker usa, pero para cantidades grandes y largo plazo me da un poco de yuyu… Ahora bien con el servicio de vanguard quizá sí me animaría:

https://personal.vanguard.com/us/whatweoffer/stocksbondscds/feescommissions

¿Alguna experiencia con ellos?

Según esta web es posible que sí acepten clientes extranjeros:

http://www.broker-reviews.us/foreign.shtml

@igor76 No se asocia, tú haces una transferencia internacional para ingresar los fondos y listo, ahí tienes una cuenta en dólares que puedes gastar en las acciones o ETFs que quieras, o mantener en liquidez.

Antonio, para la parte de oro de la cartera permanente a mi personalmente me parece mas práctico un ETF, pues he comparado un histórico de precios entre GLD y el fondo BGF World Gold, y el fondo de minas de oro es mas volatil y tiene mas correlación con el mercado.

Una vez decidido por el ETF he pensado en JB Physical Gold. Este fondo reintegra la inversión directamente en lingotes siempre que el montante de esta sea como mínimo el valor de un lingote. Leido en prensa de inversion «El fondo cotizado ETF, “JB Physical Gold Fund”, funciona igual que cualquier otra acción de Bolsa, invierte directamente en lingotes de oro de 400 onzas con certificado ‘Good Delivery’ y no en futuros u otros derivados sobre oro. Los lingotes de oro están separados del balance del banco y pertenecen directamente a los inversores lo que garantiza la máxima seguridad. Se permite el reembolso del lingote físico en lugar del dinero. El oro se almacena directamente en la cámara de seguridad que Julius Baer tiene en la ciudad suiza de Olten, lugar que pueden visitar los inversores.»

Queria tu opinión, a mi me parece que de las opciones existentes es la que menor riesgo de contraparte puede tener. Hay clases en $ EUR y CHF. Creo que tambien lo hay de plata y platino.

Un saludo

@Tomy, ya veremos el tema del oro cuando toque la entrada correspondiente, pero te adelanto que en España no se vende ningún fondo de oro físico. He intentado que den de alta en Renta 4 el Pictet Physical Gold, pero ni caso. Efectivamente es mejor un ETF. Sí que han tenido a bien dar de alta un fondo de materias primas físicas, que es caro y no es de mi gusto del todo, pero ya lo veremos cuando corresponda. Paciencia 🙂

El fondo de minas que tú comentas no tiene nada que ver con el comportamiento del oro. Ese tipo de fondos no vale para la cartera permanente. El ETF que propones me parece bien, aunque no creo que sea de los más contratados. Para completar la parte de oro prefiero GLD.

Con respecto al fondo de axa, no está mal. Hay varios parecidos de Dexia o Parvest, pero ninguno es barato y todos tienen un vencimiento medio de un poco más de 10 años, cuando lo suyo es que sea de más de 25. La diferencia de volatilidad es apreciable y la cartera no funciona tan bien con un vencimiento tan corto. De todos modos no me parece mala opción para una cartera 4×25%.

Le has echado un ojo a este: AXA WF Euro 10+LT AC EUR

Distribución Vencimientos

1 a 3 5,54 %

3 a 5 8,41 %

5 a 7 6,23 %

7 a 10 2,60 %

10 a 15 17,23 %

15 a 20 21,58 %

20 a 30 31,70 %

Mas de 30 6,70 %