La renta variable española hundida un 30% en dos años. Crisis, burbuja de deuda, inflación, tasa de paro insostenible, sospechas de salida de países de la eurozona de la moneda única, de nuevo recesión, miedo, inseguridad, guerra de depósitos,…, y todas las piedras que te puedas imaginar para entorpecer el camino del pequeño inversor, a quien le cuesta sudor y lágrimas decidirse por qué productos de especulación adquirir para sus trabajados ahorros.

Y he aquí una humilde cartera indexada, de un don nadie que reconoce no tener ni puñetera idea de lo que nos depararán los mercados en el futuro cercano y lejano, que confiesa no hacer caso de los trajeados expertos que van de visionarios de la rentabilidad por venir, y que su mayor mérito es haberse leído unos panfletos y divulgar el contenido de sus páginas.

Una sencilla cartera global de índices, aburrida, barata, adaptada a la edad y al perfil de riesgo del inversor, sin más gestión que la de rebalancearse cada 17 de noviembre, ha conseguido un 11,19% de rentabilidad en dos años. Este dato no aporta ninguna conclusión acerca de qué productos o tipo de cartera será lo que mejor funcionará en el futuro, sino que deja entrever que el pequeño inversor no necesita complicarse la vida a la hora de gestionar su valioso patrimonio. Nadie tiene la capacidad de predecir lo que los estados, las empresas y el mercado en general aportarán, y si lo sabe, tú serás el último en enterarte, justo cuando ya no le puedas sacar partido a tan experto consejo.

Me gustaría plasmar una comparativa en los mismos dos años entre la cartera boglehead y la cartera mixta (entre un 30% y 75% de renta variable) de la gestora de fondos con más éxito de los últimos años:

Que los dioses me libren de insinuar que, en el futuro, los gestores de tan aclamados fondos lo harán peor que una cartera de índices, pero quedarse con un 25% de la rentabilidad esperada del dinero de los clientes a base de cobrar comisiones abusivas a las que el inversor está ciegamente acostumbrado, y encima reportarles no sólo una rentabilidad negativa a dos años, sino que lo hacen un 17% peor que una cartera de gestión pasiva, es como para que reflexiones sobre el tema. Su fenomenal trayectoria les avala, pero sacarle tamaño porcentaje anual a los clientes sobre el dinero invertido (¡ojo que no es sobre la rentabilidad esperada del fondo!) les debería obligar a vencer al mercado casi en cualquier marco temporal.

A pesar de todo, nada cambiará. Los pequeños inversores seguirán comprando los fondos de moda, sin saber que los vencedores del pasado probablemente serán los vencidos del futuro. Un saludo a tod@s y que el 2012 no nos traiga una burbuja de la renta variable que nos haga comprar poca bolsa cara y muchos bonos baratos, y si así sucede, acataremos las órdenes de nuestra metódica cartera. Os deseo salud y felicidad en el año que afrontamos.

Edito:

@Antonio, feliz año y salud,

Lo estás haciendo muy bien con tu cartera y muy probablemente será así en el futuro,

En referencia a Bestinver, sabes que ningún gestor (ni siquiera Buffett & Munger) baten a su índice de ref por sistema, las mediciones de rentabilitat en inversiones a l/p deben tener una base más amplia, a 10 / 15 años Bestinver ha arrasado a cualquier índice.

Por otra parte en la totalidad de los costes de cada fondo, también habría que tener en cuenta los costes derivados por las comisiones de compra, la custodia y la comisión sobre dividendos en los ETF, aunque dependiendo del volumen de compra, sean “peanuts”, y sobretodo la fiscalidad, favorable en los f.i. e ineficiente en los ETF.

Un saludo, keep up the good work.

Cesc

Comentario por Cesc — 7 enero, 2012 #

@Cesc, desde luego que Bestinver lo ha hecho muy bien (yo soy un cliente satisfecho), pero sus gestores son algo tramposos a la hora de comparar las rentabilidades frente a sus supuestos índices de referencia. De hecho, si miramos las gráficas de morningstar su comportamiento es muy similar a los índices realmente más acordes a su composición (lo cual ya es un logro enorme, pero con el tamaño que van adquiriendo es solo cuestión de tiempo que dejen de funcionar tan bien).

@Alvaro, más allá de los benchmark, todo lo que esté por encima del 10% descontadas comisiones, es un logro y Bestinver lo está consiguiendo con holgura.

En sus cartas trimestrales explican que hay un gran potencial de revalorización; yo me los creo y pienso que son un ejemplo de honestidad y buen hacer en un mar de mediocridad, de hecho Bernad y Guzmán viven de alquiler y todo lo meten en los fondos de Bestinver, Paramés ha afirmado que no sabe ni cuánto dinero tiene en los fondos…lo que no me gusta de Bestinver es que tienen mucha rotación en su cartera y que tiene muchos valores cíclicos, pero en lo suyo que es la valoración de empresas, son de momento los mejores.

Si que es cierto que a mayor tamaño, menos opciones tienes de batir al mercado, Buffett hace tiempo que afirma que los tiempos en los que lograba rentabilidades sostenidas del 20% anual compuesto han terminado, pero siguen confiando en que batirán al SP500,y Berkshire es un auténtico mamut, Bestinver con 6000 millones de activos bajo gestión puede seguir creciendo a buenas tasas.

Slds,

Cesc

No te menosvalores !!!. Todos te conocemos, sabemos que llevas una cartera mucho más diversificada que otros muchos inversores, prometedora a largo plazo. Pero te entiendo muy bien!!!. Mientras a los mejores gestores de fondos de inversión se los galardona por batir al índice de referncia (aunque la rentabilidad pueda ser negativa como ocurrió en el año 2001)a los productos indexados no se les galardona, porque no hay nadie que los represente.

En cualquier caso hay que diferenciar entre rentabilidad de productos individuales de inversión (fondos, ETFs) y rentabilidad de carteras de inversión (compuestas por determinados productos de inversión).

La rentabilidad que ha ofrecido la cartera a 2 años es admirable (en mi opinión), si bien, como arriba indicas, 2 años es un trayecto muy corto de la larga carrera maratón a la que nos hemos apuntado.

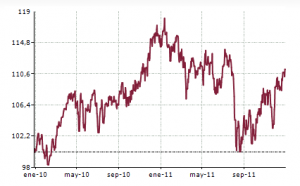

Imagino que la rentabilidad de la cartera que expones es en Euros. Una parte muy importante de la rentabilidad obtenida en estos dos últimos años proviene del tipo de cambio EUR/USD. Pues a inicios del año 2010, concretamente el cierre del 2.Ene.2010 el EUR/USD estuvo en 1,4322; mientras que el 1.Ene.2012 el EUR/USD cerró en 1,2942.

Para hacerse una idea del impacto del tipo de cambio en la rentabilidad anualizada de una de mis carteras modelo (de propio diseño con rebalanceo anual) en estos dos últimos años, la rentabilidad en USD fue del 7,82%; la rentabilidad anualizada en Euros se corresponde con el 13,42%.

Un placer leerte, y que el año nuevo nos traiga salud, felicidad, y algo de rentabilidad positiva!!!

Un saludo,

Valentin

@Valentín, muchas gracias. Efectivamente el dólar tiene parte de culpa, y, por supuesto, cuando el euro diga aquí estoy yo, una cartera diversificada globalmente sucumbirá ante una cartera completamente local o de la eurozona. Felicidades a ti también por el comportamiento de tus carteras, aunque espero que el 2012 no nos traiga rentabilidades excesivas, que yo aun soy muy joven y me gusta acumular barato… 🙂

buenas, Soy un fiel seguidor de este blog porque para gente como yo con conocimientos vagos de todo este mundo es como el agua de claro.

Queria preguntarte si fiscalemnte, al tener que balancer año a año..no compensa tener fondos en lugar de los ETF que tienes en la cartera y en ese caso….que fondos aconsejas para sustituir a los etf de tu cartera.

Un abrazo y feliz año a todos

@eduardo, no sé si te has fijado que en cada clase de activo de la cartera hay al menos un fondo de inversión.