Menudo recibimiento he tenido de Mr. Market después de que rebalanceara mi cartera los días próximos a mi cumpleaños. Había dejado la cartera ajustadita, con sus porcentajes bien controladitos, pero llegó el tio del mazo y la volvió a liar parda.

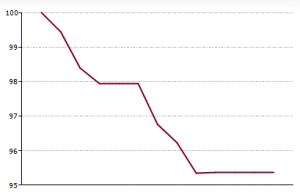

Este es el track de mi cartera desde el día del rebalance anual hasta el pasado viernes:

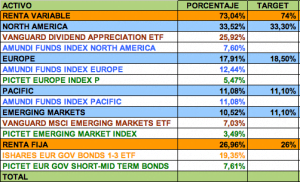

Mola como se las gasta el Señor Mercado ¿eh? Su senda bajista de los últimos días hizo que mi cartera, a día 28 de noviembre, tenga el siguiente reparto:

Como ves, la renta variable volvió a quedarse descolgada de su porcentaje objetivo (74%), y la renta fija ha ganado más peso del que debe. Los únicos mercados que aguantan fuerte la embestida son USA y Pacífico, mientras que Europa y Emergentes se la están pegando violentamente.

La buena noticia es que no hay que preocuparse ni lo más mínimo, y que no se tienen que tomar ningún tipo de medidas. En lo único que hay que pensar es en:

1. No hacer ni puñetero caso a los movimientos alocados del mercado.

2. Si se abarata, tanto mejor. La próxima vez que compre, adquiriré más participaciones de los fondos por el mismo precio.

3. Si subiera como la espuma sería perjudicial para mi plan de inversión de largo plazo, ya que en los siguientes años compraría caro, aunque el rebalance me ayudara a moderar la compra de activos sobrevalorados.

4. 10 días en el largo plazo son como una gota de agua en el océano, tienen una repercusión cercana a cero.

Es importantísimo no perder la perspectiva del largo plazo para que este tipo de excentricidades bursátiles de corto plazo no te afecten en tu camino a la prosperidad financiera. No te dejes amedrentar.

Be water my friend…. 😉

Una cosa, y cuando haces aportaciones entre rebalanceos, los haces siguiendo los porcentajes iniciales entonces, ¿no? Quiero decir que no intentas rebalancearlo con tus aportacioens mensuales o semestrales, ¿verdad?

@Alfonso, procuro no hacer aportaciones intermedias, pero de hacerlo, lo haría de acuerdo a los porcentajes iniciales.

Me gustaría volver a ver ese gráfico a fecha valor de hoy, después de la subida brutal de los últimos días, igual te toca balancear para el otro lado xD

pd: Es mi primer mensaje pero me verás más veces por aquí, en cuanto me acabe de leer todas las entradas del blog que llevo una semana leyéndomelas desde la primera. La experiencia de leer tu evolución de filosofía de inversión y selección de los componentes de la cartera es impagable. Muchas gracias por compartirla!!!

Y parece que hoy está excéntrico en la dirección opuesta…

@Alfonso, ese es un tema al que le he dado yo muchas vueltas.

Pero creo que no es nada fácil el «rebalancear» la cartera con las aportaciones

Yo por ejemplo pienso ir aportando a cada ETF por turno y entre aportación y aportación pasará un semestre, con lo cual las proporciones se te descolocan otra vez.

Mejor haré el «rebalancing» cada 2 años y punto.

@Antonio

Al final en vez del iShares STOXX Europe 600 ETF, voy a coger otro ETF europeo que mencionabas en esta entrada:

https://www.inversorinteligente.es/etfs-para-invertir-en-toda-europa.html,

el db x-trackers DJ STOXX 600 ETF (DX2X)

Me parece más líquido y además, como es de recapitalización, pues me evito el tema que habíamos estado debatiendo el otro día de no diferir el pago de impuestos en los dividendos.

Al final tendré ese ETF para EUROPA.

Para EMERGENTES uno que tienes tú también en tu cartera: el Vanguard Emerging Markets (VWO), que si no me equivoco da en realidad muy pocos dividendos.

Y para EEUU, el Total Stock Market de Vanguard (VTI), que ese sí que reparte bastantes dividendos, pero qué quieres, ¡un 0’07% de comisión de gestión es un 0’07%!

Y a Japón, Australia y la renta fija de momento que les den. (Hacer un rebalancing con tres elementos siempre es más simple que hacerlo con 3, 4, 5….)

@Alvaro y @Pistachu, de hecho, mi cartera a esta hora ya casi ha recuperado la paridad porcentaje-target. Una locura de mercado al que no hay que hacer ni puñetero caso.

@Alvaro, muchas gracias por tu primer comentario. Me hace especial ilusión que hayas leído todas las entradas, y que comprobaras con ello mi conversión a verdadero Boglehead.

@Juan, tu opción de rebalancear cada 2 años me parece muy acertada. En cuanto al ETF de DB, no me parece mal, aunque ten en cuenta que para replicar el índice no invierte en acciones, sino en derivados. No digo que esté mal, ni tampoco que eso sea malo, sólo que debes saber lo que realmente compras. También tienes este ETF de Ishares, que invierte en toda Europa y acumula los dividendos: http://es.ishares.com/es/pc/productos/SMEA

A ver que te parece.

Un saludo.

@Antonio

Sí, ya me había fijado en el tema de que usa derivados. Lo que pasa es que no sé valorar qué consecuencias tiene eso. ¿Mayor riesgo? ¿Mayor error de tracking del índice? Pues no sé, la verdad

El ETF del link está bien también (aunque claro, la comisión de gestión sube a un 0’35%)

Según leo por ahí, en el caso de usar derivados el riesgo podría venir por un hipotético default del emisor (Deutsche Bank).

Al ser todo derivados no se cumpliría ese principio de que la gestión sea una cosa y el patrimonio del fondo otra.

Digamos que el garante sería sólo el propio gestionador, no habría detrás la tierra firme de unas acciones como tal.

Algo así he entendido, no sé si esa es la diferencia exactamente.

@Antonio, yo tb estoy en proceso de conversión a Boglehead, lástima no haberte leído antes pq acababa de comprar Bestinfond y Carmignac Inv…

Sobre los rebalanceos, ¿alargándolos en plazo no nos comemos más volatilidad y disminuímos las posibilidades de «vender caro, comprar barato»? Yo estoy dándole vueltas a la periodicidad del mismo (si escribiste sobre ello aún no llegué a la enrtada!), en mi caso como el grueso de la cartera serán fondos (Amundi y Pictet) no tendré penalización fiscal, por lo que estoy pensando en hacerlo en periodos trimestrales o semestrales (combinados con aportaciones mensuales).

@Juan, por ahí van los tiros.

@Álvaro, Bestinfond y Carmignac no son incompatibles para ser un boglehead, simplemente, en mi opinión, no deben ser la base de la cartera. Si te gustan esos dos fondos, puedes incluirlos perfectamente.

Antonio,

Me imagino que te lo habran preguntado en mas ocasiones pero te agradeceria que me indicaras que herramienta utilizas para el seguimiento de tu cartera. ¿Te permite incluir en la rentabilidad los dividendos?

Un saludo y gracias por tu fenomenal blog!!

@Antonio y @Juan

Yo ahora mismo estoy aportando cada dos meses. En principio no estaba haciendo rebalancing para nada, simplemente meter la pasta con los porcentajes iniciales y pretendo rebalancear una vez al año.

La razón de mis aportaciones más periódicas es que quiero aprovechar al máximo el Dollar Cost Averaging y como utilizo fondos de Amundi no tengo el problema de las comisiones de los ETF.

¿Qué os parece?