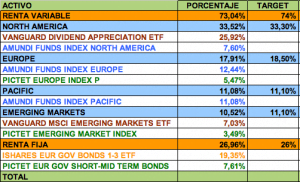

Varios días después de rebalancear la cartera y realizar las aportaciones correspondientes al año 2011, la cartera sufrió una bajada provocada por las noticias catastrofistas de finales de noviembre. Este era el aspecto de la cartera entonces:

Como ves, tras dejar el portafolio balanceado, diez días después presentaba un balance depreciado en acciones y apreciado en bonos de corto plazo. Ni que decir tiene que hubiera sido mejor comprar tras esos diez días, pero el corto plazo no debe influirnos para nada, ya que tres meses después las cosas pueden pintar muy diferentes:

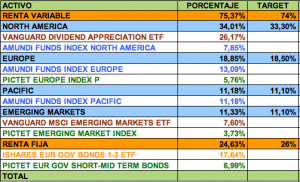

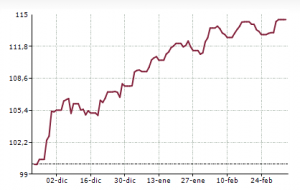

Ahora la cartera está sobreponderada en renta variable, y tiene esta composición precisamente porque tras la «caída del miedo» de finales de noviembre que probablemente provocara ventas masivas de acciones envueltas en brotes de pánico, la renta variable global ha desarrollado un espectacular repunte de tres meses. Este es el rendimiento de la cartera tras el pánico vendedor de noviembre:

Con esto, vuelvo a repetir (y no me cansaré) las mismas palabras exactas que escribí el pasado 30 de noviembre:

La buena noticia es que no hay que preocuparse ni lo más mínimo, y que no se tienen que tomar ningún tipo de medidas. En lo único que hay que pensar es en:

1. No hacer ni puñetero caso a los movimientos alocados del mercado.

2. Si se abarata, tanto mejor. La próxima vez que compre, adquiriré más participaciones de los fondos por el mismo precio.

3. Si subiera como la espuma sería perjudicial para mi plan de inversión de largo plazo, ya que en los siguientes años compraría caro, aunque el rebalance me ayudara a moderar la compra de activos sobrevalorados.

4. 10 días (incluso 3 meses) en el largo plazo son como una gota de agua en el océano, tienen una repercusión cercana a cero.

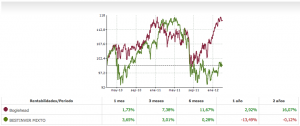

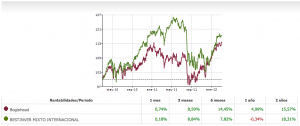

Por último y como punto vanidoso de la entrada, os dejo el track de los últimos dos años de mi cartera enfrentada con los fondos de referencia que sigo para comparar mi gestión pasiva con la gestión activa estrella de los últimos tiempos: Bestinver Mixto y Bestinver Mixto Internacional.

Yo me cobro a mí mismo un 0% anual, pero estoy empezando a pensar que debería aplicarme un 1,75% de comisión de gestión. 🙂

S2 Antonio.

Antonio, ¿hay alguna razón para que hayas elegido el fondo de renta fija de Pictet en vez del de Amundi (Amundi Fds Index Global Bd EUR Hedg AE-C)?

@Juan, me parecen buenas opciones las dos. Como buscaba un fondo de renta fija euro de corto plazo, el de pictet se adaptaba a lo que quería encontrar. El de Amundi es más barato, pero es más volátil.

@Antonio, mira que te gusta enredar con Bestinver. Otro leño para la hoguera:

Choosing Funds: Low Costs or High Past Performance? [Oblivious Investor]

Así pues, si quieres aumentar la probabilidad de escoger un fondo que lo haga mejor que la media, tu mejor apuesta es escoger uno con costes inferiores a la media.

Un saludo.

@VELASQVS, que va, en este caso no es enredar, es que realmente lo tomo como referencia para comparar la cartera. Además, mi activo más antiguo es un plan de pensiones de Bestinver que contraté hace ya bastantes años, así que tampoco estoy en contra de ellos ni mucho menos. El tema de los costes está claro, y es por ello que mi cartera está compuesta por indexados, y no por fondos de gestores 5 estrellas.

@perdigon01, a ver si algún día me pongo y le damos un repaso a los fondos y ETFs disponibles de renta fija que sean buenos, bonitos y baratos.

Aprovecho la entrada para comentar que podríamos dedicar un día a los fondos pasivod de renta fija, que creo que son los que más comentarios han creado…

Yo opino lo mismo, estoy indeciso con la parte de renta fija de la cartera, dudo entre los etf de reparto de IBGS (iShares Barclays Capital Euro Government Bond 1-3) o IEAG (iShares Barclays Capital Euro Aggregate Bond), o por contrario el etf de acumulacion DBXR (db x-trackers II iBoxx® Euro Sovereigns Eurozone 5-7 TR Index ETF) que comento en una entrada anterior Alvaro.

Y despues esta el tema de la liquidez, algunos etfs de RF cruzan muy pocos titulos diarios.

Cual meteriais vosotros en la parte de renta fija?

Gracias

Yo estaba igual de indeciso que vosotros, así que al final estoy cogiendo un poco de todos. Mi intención es que la parte gruesa de la cartera de RF (que mantendré en el largo plazo) sea bonos intermedios y agregados, y la parte que más utilizaré para rebalancear y para value averaging serán bonos cortos y fondos monetarios.

De todas formas Josemlc echa un ojo al resto de etfs sintéticos de RF de db x-trackers pq tb hay de 1-3 y otras duraciones.

Hola,

Primero te felicito por tu blog. Me da ideas para seguir investigando esto de la economia a pequeña escala,jeje. Queria consultarte acerca de la posibilidad que explicases un poco los pasos con mas detalle una vez abrimos una cuenta para operar en bolsa, adquirir los valores que figuran en la cartera permanente u otras, y como rebalancear, cada cuanto tiempo…

Te agradezco de antemano tu respuesta y te animo a seguir con tu blog, me parece muy util ademas de entretenido, gracias!!!

Antonio enhorabuena por los resultados de la cartera, son realmente alentadores.

Por curiosidad, ¿qué % acaba en manos de brokers, comisiones de fondo, etc?¿Qué broker utilizas normalmente?

Gracias,

@ignatus, mi TER medio es del 0,5%, y uso Inversis, ING, Selfbank y R4.

Antonio, podrias en que te basas para establecer el peso que le asignas a cada fondo dentro de cada region y porque escoges dos para cada una de ellas? Gracias.

Por cierto, no se si os pasa lo mismo, pero el google docs desde hace semanas ya no me importa bien los VL desde morningstar…sabeis a que puede ser debido?

Salu2

Hola Antonio, has estudiado el poner materias primas en la cartera aunque sean un muy pequeño porcentaje? Está claro que no dan dividendos y que la rentabilidad es simplemente por la revalorización de las materias y por beneficiarte de la descorrelación.

Un saludo

@Ganaindices, en mi cartera bogleheads no entrarán las materias primas. Tengo en proyecto una cartera permanente que representaría una pequeña parte de mi cartera total, y ahí entrarían los metales.

Un saludo.