Hace unos días te presentaba la fenomenal cartera permenente. En los últimos 25 años sólo ha tenido 4 en los que sufriera un retroceso parcial. Uno de ellos, como no podía ser de otra forma, fue el desastroso 2008. En el centro de una profunda crisis global, 2008 fue uno de los peores años que se recuerdan para los mercados.

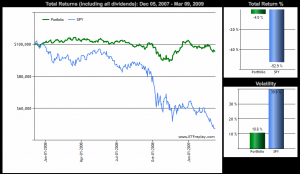

Pues bien, mientras el S&P500 perdía casi un 53% de su valor en el transcurso de la dura caída entre diciembre de 2007 y marzo de 2009, con una tremenda volatilidad en dicho periodo de casi el 40%, la cartera permanente permanecía en positivo en la mayor parte del mismo trayecto, cediendo al final un ridículo 4,5%, con una elegante volatilidad del 10,6%, ligeramente superior a su volatilidad media de largo plazo.

En posteriores entradas veremos otros históricos y comparaciones pero, después de ver el gráfico anterior, personalmente me resulta una cartera poco conocida y valorada en proporción con sus geniales cualidades. ¿No te parece sorprendente que nadie hable de ella?

Tengo claro que mi cartera va a evolucionar hacia una asignación de activos con las mismas intenciones aunque sobreponderando las acciones ya que según leí el permanent portfolio lógicamente no es el mejor portfolio para los que les gusten las renta pasivas.

Así pues, no seguiré los porcentajes de asignación y el rebalanceo del permanent portfolio a raja tabla, pero de algún modo sí intentaré añadir un poco de la tranquilidad del permanent portfolio asignando también porcentajes de metales preciosos (no sólo oro y quizás mejor a través de empresas de extracción y procesamiento) y bonos corto plazo (por el cash/fondo monetario). Creo que prescindiré de los bonos a largo.

De manera que mi cartera podría quedar algo así:

75% RV

5% RV empresas minería extracción/procesamiento metales preciosos.

20% RF Bonos guv. short-term

Como siempre acompañando esto con liquidez en cuenta remunerada…

@Pistachu, tu cartera funcionaría muy bien en el largo plazo. No tengo duda. Mi pregunta sería para qué complicarse en dividir un 5% para acumular acciones mineras. No sé, éstas ya están incluidas en los índices. En el caso de una cartera bogleheads, yo no me complicaría demasiado.

Pero ya te digo, en mi opinión funcionaría, y ya sabes que lo importante es que te sientas lo mejor posible con tu inversión.

Un saludo.

Tienes razón, más bien debería referirme a algo que invierta en metales preciosos de manera más amplia, no sólo oro, por ejemplo DBP (aunque no invierte en los metales físicamente sinó mediante futuros)

Comentaba de extracción y procesamiento ya que en su momento encontré varios fondos de inversión de gestión activa que además de invertir en oro decían poder invertir en otros metales y empresas relacionadas con la minería pero la verdad es que analizándolo mejor veo que las empresas del sector minero y relacionadas se comportaron igual o peor que el resto durante las caídas de 2008-2009

Una curiosidad ya que comentas que ya invertimos en acciones mineras a través de los índices. Me ha sorprendido leer en diferentes artículos las recomendaciones de invertir en VSS para exponerse a recursos naturales.

Con un 14% de exposición a Canadá, la segunda mayor reserva de petróleo del mundo por detrás de Arabia Saudita, uno de los principales de gas natural, mayor productor mundial de zinc y uranio, así como un gran productor de oro, níquel, cobre, aluminio y plomo. Ningún otro país exporta más mineral de hierro (generalmente, los minerales constituyen el 30% de las exportaciones canadienses). Además VSS tiene un 27% de acciones del sector de materiales industriales.

Basta ver su top ten para imaginárselo…

VSS Top Ten Holdings

1. Eldorado Gold Corp (EGO): 0.47%

2. Crescent Point Energy Corporation (CPG): 0.47%

3. Silver Wheaton Corporation (SLW): 0.46%

4. Ivanhoe Mines, Ltd. (IVN): 0.43%

5. Kinross Gold Corporation (KGC): 0.43%

6. Pacific Rubiales Energy Corp. (PRE): 0.36%

7. IAMGold Corporation (IAG): 0.33%

8. Tim Hortons, Inc. (THI): 0.32%

9. First Quantum Minerals Ltd (FM): 0.30%

10. Riocan Real Estate Investment Trust (RIOCF): 0.27%

@pistachu, es cierto, en este momento el sector está muy ponderado dentro de VSS. Lo que no sabemos es cómo estará en el futuro.

No se……. hay por ahi unos cisnes que son la repera, yo me fio mas del mundo y no me importa que mi rentabilidad vaya ligada al crecimiento o decrecimiento del planeta.

s2

Hola Antonio,

he estado repasando el artículo sobre The Big VIG y hay algo que no entiendo:

Dices:

«Es decir, si cuando nace tu hijo, le abres una cuenta de valores, y le compras 10.000$ en VIGs, cuando tenga 25 años cobraría un dividendo anual de 6000$, y sus VIGs valdrían unos 246500$.»

En cuanto a los 6000$ de dividendo no tengo ninguna objeción. Mi duda está en los 246.500$. He aplicado las fórmulas y me he dado cuenta de que para calcular el valor final de las participaciones has utilizado un crecimiento compuesto del 13,68% anual. Sin embargo, esta es la tasa de crecimiento del dividendo y no del valor del ETF en sí.

Estoy equivocado?

Gracias,

un saludo.

Una cosa Antonio, ¿Hay alguna ventaja especial con los ETF de Vanguard? Yo estaba pensando hacerme una cartera sencilla con ETF comercializados en España, como los de Lyxor, aprovechando las menores comisiones (3€ nacionales y 15€ internacionales). He oido que algunos ETF invierten en futuros y que son peores. ¿Es por esto por lo que no utilizas Lyxor o BBVA?

Gracias

@Alfonso, puedes estar tranquilo, los etfs de lyxor y BBVA, que yo sepa, son físicos e invierten en acciones.

@Carlos, si los dividendos crecieran a un rito medio del 13%, ¿por qué no lo iba a hacer la cotización? Siento darle la vuelta a la pregunta pero es que es casi obligada. Un saludo.

Bueno, no tiene por qué crecer al mismo ritmo. Yo, por ser conservador, le pongo el 7% que es aproximadamente lo que sube la bolsa de media y me sale que los 10.000 usd se convierten en 25 años en 54.000, lo que no está mal, pero queda muy lejos de los 250.000.

Supongo que lo ideal sería mirar la rentabilidad media del VIG y calcularlo.

Para crear nuestro Asset Allocation ¿como podemos saber cual es la volatilidad que tiene cada ETF´s? ¿Esos datos se pueden ver en algún sitio?

Enhorabuena por el blog.

@Pedro, en http://WWW.ETFREPLAY.COM puedes ver la volatilidad de los ETFs americanos y de carteras simuladas para distintos plazos. Para eTFs europeos puedes consultar en morningstar.

Muchas gracias!!!