Invertir en acciones a corto plazo es arriesgado, muy arriesgado. Pero si al comprar una cartera diversificada de acciones tenemos en mente conservarlas mucho tiempo, ese riesgo disminuye hasta casi cero. Vamos a entender esto con el estudio de la desviación estándar.

La desviación estándar es el concepto académico de la volatilidad, que representa el rango en el que los rendimientos de una inversión se mueven en un periodo de tiempo. Por ejemplo, si una inversión reporta un 10% anual, y dos terceras partes de los retornos en ese año se han movido entre -5% y 25%, la desviación estándar de esa inversión será 15.

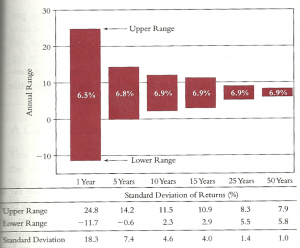

En este gráfico que adjunto sacado del fenomenal libro Common Sense on Mutual Funds, vemos como la rentabilidad neta media (descontada la inflación) a 1 año del mercado americano es del 6,5%, moviéndose 2 de cada 3 veces, dependiendo del año entre 24,8% y -11,7%. Por lo tanto, su desviación estándar es de 18,3.

Conforme aumentamos el plazo de la inversión, la rentabilidad media sube ligeramente y la desviación estándar baja. Podemos ver detalles como:

– En una inversión a 10 años, el rendimiento neto mínimo sería mayor a cero.

– Al disminuir el riesgo, las posibilidades de dar el «pelotazo» también disminuyen.

– A partir de 25 años, la rentabilidad esperada es bastante estable, siendo un 5,5% neto anual (9% bruto) lo que ganará como mínimo la cartera.

El estudio del riego en la inversión y su entendimiento, es una de las armas más poderosas de las que disponen los pequeños inversores para vencer el miedo a invertir en acciones a largo plazo. Si creas una cartera diversificada, que replique en lo posible al mercado, e inviertes sólo el capital que sepas con certeza que no vas a necesitar, el riesgo de tu inversión disminuye de tal forma que hasta podrás reirte de las estridentes recomendaciones en los consultorios bursátiles de radios y televisiones.

Espero que esta sencilla entrada os haya ayudado a comprender mejor este importante concepto. Un saludo a tod@s.

Este estudio entiendo que aplica sólo al mercado americano, pero desde mi punto de vista no es válido para la renta variable en general. ¿Qué pasaría si se estudiara para el Nikkei que lleva 20 años bajando?

Saludos.

@Xavi, efectivamente está aplicado al mercado americano. Para realizar un estudio similar en Japón, tendríamos que tener los datos de los últimos 50 años. Hay que entender que la desviación estandar te da el rango de 2 de cada 3 veces, por lo tanto no es infalible al 100%. Por ello, siempre expongo que no debes comprar toda la cartera de acciones en el mismo momento, sino realizar un dollar cost average y diversificado de forma global. ¿Para qué fijarse sólo en el país nipón con el poco peso que posee en la economía global? ¿Por qué hacerlo sólo teniendo en cuenta una compra en la cima de una burbuja?

Además, tu apreciación no es del todo cierta. No se si llevará un rendimiento negativo en los últimos 20 años, pero no lleva 20 años bajando, ya que la rentabilidad neta a 10 años es positiva.

Yo particularmente no seguiría mirando a Japón para realizar mis estrategias inversoras…

Un saludo Xavi y gracias por tu comentario.

Ante tanta evidencia, poco hay que decir…

Simplemente enfatizar que las conclusiones obtenidas son independientes del periodo inicial y final de la inversión. Es decir, que si uno piensa invertir en bolsa a un horizonte de 10 años, entonces da igual cuándo entre. Tendrá una rentabilidad esperada del 7%, con una volatilidad de solo el 4.5%

No estoy de acuerdo, creo que esta gráfica tiene un pequeño engaño y es que al usar el interés compuesto y un periodo de tiempo muy muy amplio (30 años) la diferencia de dinero es inmensa.

Por ejemplo 10.000€ en 30 años se pueden convertir en 54.271,28€ (5.8%) o en 97.868,59€ (7.9%)

Uno es casi el doble del otro… Y esto es sólo es la punta del iceberg…

Yo realmente considero indispensable leer y entender el artículo «Risk and Time» [1] de John Norstad, a mi me sirvió bastante para entender el riesgo y saber enfocar su gestión. Y por este motivo yo nunca diré (ni creeré) que invertir no es arriesgado!

[1] http://bit.ly/141bpd

@Javier, eso es, en la mayoría de los casos tu inversión rentaría entre un 3,5% y un 11,5% aproximadamente.

@Albert, gracias por tu enlace. Interesante de verdad. Estoy de acuerdo contigo en que si miramos dinero y no rentabilidades, el interés compuesto puede hacer que las cantidades se disparen en los casos más favorables. Pero eso no quiere decir que en una inversión a 30 años, por el hecho de calcular dinero creciente, te vaya a salir negativa. Simplemente en unos casos ganarás más que en otros.

Gracias al artículo que nos enlazas se puede observar la importancia de sacar rentabilidad de hasta tu último céntimo. Si las gestoras se llevan el 2% anual de tu capital, o el 25% de tu rentabilidad, las diferencias a largo plazo son sorprendentes. Es una especie de «penosidad compuesta».

Muy interesante el articulo.

Pero en una conversación entre la Fed y Warren Buffett , le decían 4 , 5,6 sigma no puede pasar.

Pero Warren dice , me pasó a mí en Salomon Brothers y le puede pasar a cualquiera.Siempre que tengamos un punto ciego sobre la economía puede pasar cualquier cosa.

Ese estudio abarca una desviación típica.pasa ligerito sobre la realidad.

Y todavia nos queda que valores coger.

Decir que japón representa el 12% de la economia mundial.Sólo coger los 20 años ultimos es poca historia.Pero puede ser la historia real de miles de japoneses.La lección para un japonés es clara :invierte fuera.¿Y para nosotros? Pero resulta que el indice nikkei desde su constitución ha dado los rendimientos bastante aceptables.¿entonces en que quedamos? ¿fuera o dentro? ¿en qué valores?

Está claro que hay muchos estudios , que ofrecen la mitad de la verdad , para la otra media verdad que falta sólo he encontrado un antídoto que es acercarse a los mercados con humildad ante el futuro.

Y ningún autor ni premio nobel ha sido capaz de graficar la cura de humildad que hace falta en los mercados.

¿A priori cuantas sigmas tendrá?

@Antonio, totalmente de acuerdo que no te saldrá negativa, pero cual será el impacto en tu cartera de años con rentabilidades negativas cuando estás a punto de cumplir tu objetivo? Yo creo que la incertidumbre siempre existe y que por ese motivo no se puede decir que invertir no sea arriesgado.

De acuerdo en que las comisiones disminuyen y mucho tu rentabilidad, pero eso es otro tema, aquí hablamos de riesgo e incertidumbre y no podemos asegurar que invertir en renta variable a largo plazo no sea arriesgado.

Estoy totalmente de acuerdo con Eguzkialde, existen casos y todos los consejos excelentes que das en este blog sirven para minimizar el impacto del desastre en tu cartera, pero el riesgo sigue allí.

Hoy estan venga dar la paliza en la radio con el tema forbes y la lista de los mas ricos del mundo, de todos los nombres que he escuchado no hay ni un solo analista tecnico, fundamental, no hay ni un seguidor de tendencias ni inversor en indices, entiendo que no hay gente que haga un

dollar cost avering,imagino que tampoco estudiosos de ciclos o de multiples estadísticas, lo que a simple vista me ha parecido ver es que todos son empresarios, digo bien ya que el mismisimo warren es un empresario, no veais en el un inversor o un especulador, lo cierto es que hace sus pinitos comprando y vendiendo algunas acciones, seguro que esto tambien lo hacen todos los de la lista pero sus fortunas vienen por las revalorizaciones de SUS participaciones en SUS empresas.

En serio, no tener miedo es lo mas importante, la vida no dura demasiado, algun dia lo perderemos todo, casi todos los de la lista lo tienen todo en una empresa y ahi estan, eso si teneis que tener buen ojo e invertir en empresas que esten abiertas al publico dentro de 200 años.

@sco, efectivamente, casi todos son ricos porque sus empresas venden de forma masiva y global. Luego, ese dinero lo reinvierten y es entonces cuando diversifican sus fortunas. Ningún analista de ningún tipo es capaz de multiplicar su dinero como para seguirles el ritmo.

Si los sistemas de especulación funcionaran como los vendedores de humo nos cuentan, los analistas técnicos serían hipermegatrillonarios debido al interés compuesto de sus idílicas rentabilidades.