El rendimiento de las acciones individuales es impredecible. El rendimiento del conjunto del mercado de acciones es también impredecible en el corto plazo. Y también lo es en el largo plazo, pero en este caso podemos establecer algunas probabilidades de expectativas razonables.

El mercado de valores americano, que es el que trataré en este análisis, ha tenido en los últimos 200 años un rendimiento medio del 7%, que viene a ser el resultado de restar la inflación media (3,5%) al rendimiento bruto (10,5%). Si calculamos el rendimiento desde el año 1971, el resultado baja a un 6,7% anual. Estos rendimientos son el resultado de conjugar tres factores:

1. Los dividendos reales obtenidos.

2. El crecimiento de los beneficios generados.

3. El componente especulativo Precio/Beneficio.

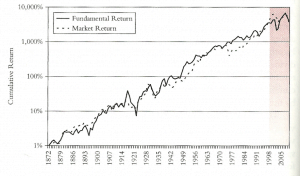

El siguiente gráfico extraido del libro Common Sense on Mutual Funds, muestra como el retorno calculado por la fórmula fundamental que usaré después para estimar la previsión, se acerca casi todos los periodos al rendimiento obtenido por el mercado:

Lo que voy a calcular no es más que una estimación de lo que el mercado de valores nos podría ofrecer en la próxima década. En un estudio realizado por John Bogle en su fantástico libro «Common Sense on Mutual Funds«, una de cada tres veces el resultado obtenido por los retornos fundamentales esperados ha sido el mismo o casi el mismo que el posteriormente ofrecido por el mercado. Una de cada tres veces se ha acercado, dando un resultado satisfactoriamente parecido. Y en una de cada tres veces el resultado ha diferido sensiblemente, haciendo buena la afirmación de que los mercados, en el futuro, son impredecibles.

Vamos a calcular la estimación para los próximos 10 años:

– El crecimiento medio de los beneficios brutos del conjunto de las empresas en los últimos 80 años ha sido del 4,2% anual.

– A lo anterior debemos sumar el dividendo desde el que partió el S&P500 en el 2011 (1,80%). Así que sumaremos 4,2% + 1,80%, dando como resultado 6%.

– Ahora comparemos el PER medio de los últimos 80 años (14,80 veces) con el PER del comienzo de año (15,66 veces). Con estos datos tenemos una diferencia de PER a 10 años de 0,86 veces, lo que supone un 0,57% anual de descuento.

– El resultado final es una rentabilidad esperada del 5,43%% anual sin descontar la inflación. O lo que es lo mismo, una estimación de rentabilidad real a futuro del 1,93% anual. Bastante más baja que la media histórica, pero aun mayor que las inversiones «seguras» en bonos de corto plazo.

En una entrevista del prestigioso magazine The Journal of Portfolio Management a John Bogle en 1999, el fundador de Vanguard se atrevió a estimar un rendimiento del -4% anual para la siguiente década. Le llovieron toda clase de críticas, ya que el mercado en ese momento se encontraba en plena apoteosis alcista en tiempos de vino y rosas. El rendimiento tras 10 años fue de un -2% anual. No acertó justo en el blanco, pero debió quedarse tan a gusto.

El gráfico incluido en esta entrada te da una idea de las bondades de este sistema de cálculo de predicciones futuras. Por supuesto no es infalible. Por supuesto los mercados no se pueden predecir con precisión. Por supuesto no te recomiendo esperar a que el PER baje para comprar.

Mi recomendación es que compres cada año para acumular activos a un precio medio y dejes que el interés compuesto haga su trabajo. Cuando los mercados suban, el propio sistema de rebalanceo no te permitirá comprar grandes cantidades de renta variable cara, y cuando baje, te obligará a comprar barato. Si las condiciones de los índices (Dividendo alto y PER bajo) se vuelven atractivas, puedes, o bien hacer un esfuerzo de ahorro para aumentar la cantidad a comprar o bien invertir una cantidad extra que te haya podido llegar.

Invertir con sensatez está en tu mano. Depende de ti continuar por ese camino tan poco transitado, pero tan lleno de beneficiosas sensaciones.

Una estimación bastante sensata.

Sólo hace falta que se cumpla razonablemente.

Pero el mercado a veces carece de sensatez y razonabilidad alguna.

En esos momentos puede hacernos perder a nosotros.Y ahí parece que empieza nuestra perdición.

Por tanto abrá que tener mucho cuidado……para pasar inteligentemente sobre este 2011 que nos acaban de regalar.

!!Felíz año nuevo¡¡¡¡

@Eguzkialde, muchas gracias. Aunque parezca una estimación lo suficientemente creible, tal y como comentas, nunca hay que fiarse.

FELIZ AÑO NUEVO!!!! hola antonio sigue con tu magnifico trabajo en este 2011,me gusto mucho tu debate con koldo,es muy intersante comparar ambas formas de inversion,te veo mucho mas a menudo por Rankia eso es bueno alli tambien se te necesita.FELICIDADES por la NIÑA!!eso si es una buena inversion y lo demas son tonterias,hay quien hubiera nacido con un VIG debajo del brazo jejej.un s2

@kcire369, feliz año para ti también!!! Me alegra que sigas con nosotros de forma activa. Ya me quedan solo dos semanitas para el nacimiento. Un saludo.

«Ahora comparemos el PER medio de los últimos 30 años (14,10%) con el PER del comienzo de año (15,66%)»

Arrico, el tema de utilizar los PER con % y luego restarlos entre sí no acabo de verlo. PER es número de veces, no porcentaje. El hecho de que posteriormente los restes no lo entiendo y además creo que es incorrecto. Otra cosa sería que trabajaras con los inversos del PER.

Saludos y Feliz Año.

@h3po4, uy es verdad, se me colaron los %%. tienes razón, quería decir veces. Mañana corrijo los cálculos, que hoy no tengo acceso. Muchas gracias por el aviso. ¿Qué haría yo sin vosotros? 🙂

Ya está actualizada la entrada y corregida. No sólo me había colado con los %%, sino también con algunos datos como:

– Los datos son de los últimos 80 años, no de los últimos 30.

– El PER medio histórico es de 14,8 veces, en vez de 14,1.

– El crecimiento de los beneficios, que es 4,2% sin tener descontada la inflación.

Según la previsión, parece que será una década moderada. Un saludo a tod@s y muchas gracias a h3po4 por su ayuda.

Para mi el rendimiento de las acciones, aunque importante es secundario, nuestra inversión está muy orientada a la generación de ingresos pasivo, si mañana la bolsa cae un 50% y puedo comprar telefonica a 9, pues mejor.

@jayc088, esa es una de las grandes ventajas de tener clara la temporalidad de tu inversión. En realidad, para los que aun nos queda mucho para retirarnos, casi mejor que las bolsas no suban demasiado, ya que compraremos menor cantidad.

Hola Antonio! Feliz paternidad antes de nada… Si ya hubiese llegado y sino, tambien.

Respecto a la rentabilidad esperada para la proxima década… me parece un poco exagerao quererlo «clavar» utilizando medias historicas (aunque sean tan largas de 80 años vista) no obstante, al mismisimo Paco y a algun otro noble gestor estimar (no se si tambien utilizando tus calculos), que a poco que las cosas fueran, un poco razonablemente y tras lo vivido la pasada decada, en la presente (10-20) era previsible esperar retornos medios del entorno del 5-6%, antes de aplicarle inflacción…

Por otro lado, ya te digo yo que el pronostico de Hohn Bogle en el 99 siemplemente acerto… veamos si vuelve a acertar en la presente decada…

Saludos.

Luis.

@lovolive, claro, por eso mismo digo «…Lo que voy a calcular no es más que una estimación…» y que voy a «…establecer algunas probabilidades de expectativas razonables…». El rendimiento de los mercados es impredecible. Un saludo.

Hola Antonio,

Como estoy en plena lectura de «Los cuatro pilares de la inbersiós» (libro muy bueno y ameno, por cierto) he vuelto a releer este post. Hablas de una rentabilidad neta esperada del 1,93% para el SP500(inferior al 3,5% que espera Berstein en su libro para acciones grandes). Como la rentabilidad esperada a largo plazo es la suma de los beneficios más la tasa de crecimiento de los mismos, es de esperar que ETFs como VIG, que seleccionan tasas de dividendo crecientes, «barran» a índices como el SP500. Ya sé que nadie puede saber lo que va a pasar, y que no te gusta mojarte, pero qué rentabilidad neta (descontando la inflación) esperas de TU CARTERA. Si tenemos en cuenta que rebalanceas, apuestas por crecimiento de dividendos, acciones pequeñas de valor, etc… deberías esperar obtener algo más que ese 1,93% (neto). Un saludo.

@igor, como bien comentas, nadie sabe qué pasará. La rentabilidad esperada decontando la inflación para mi cartera es de un 6% anual a largo plazo. Ten en cuenta que cada vez tendrá un porcentaje mayor en renta fija. Lo que pasará en los próximos 10 años no lo sabe nadie. Esa estimación que hice es lo que más se acercaría a la APUESTA ESPECULATIVA que yo haría, pero que ni siquiera yo comparto por imprevisible.

Leches! He puesto «inbersiós» en vez de «inversión»… es que esto de tratar de escribir rápido…

Muy buen artículo, es bueno que no caiga en el olvido