El ruido de los mercados financieros es ensordecedor. Posee tal capacidad de hipnosis que lo convierte en un arma letal para el pequeño inversor, tanto por su potencia de emisión como por la capacidad de engaño de sus mensajes.

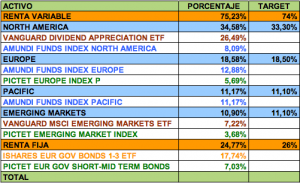

Pero la cartera boglehead posee una defensa pasiva muy efectiva contra este tipo de fenómenos, que permite al inversor mantener la calma y realizar una lectura sensata de la situación del mercado, evitando con ello una toma de decisiones precipitada y ruinosa. Esta defensa no es otra que la revisión esporádica de los porcentajes que definen la cartera actual y los porcentajes objetivos de la misma. Fíjate en la situación actual de mi cartera desde que el pasado noviembre quedara balanceada:

¿Te parece que la renta variable esté tan chunga como nos lo quieren pintar? Si en noviembre tenía un 74% de renta variable y hoy tengo un 75,23%, en realidad, el comportamiento de las bolsas en este medio año ha hecho que ¡¡aumente mi patrimonio!!

Probablemente en España, aquellos que dediquen su parte de renta variable a la bolsa nacional sí que lo estén pasando un poco peor. El mal trago actual les hará dudar si saltar del barco o no, y esa decisión es precisamente la que debes evitar a todo trance. Construyendo una cartera global, representada por las economías de todas las zonas geográficas del mundo (España representa menos del 2%), ponderada con el comportamiento y valor de las distintas monedas mundiales, y completada con una parte de renta fija estable acorde con tu perfil de riesgo, evitarás verte en la barandilla del barco pensando en si no sería mejor saltar y acabar con el sufrimiento.

¿Te da a ti también la impresión de que la situación es peor de lo que parece? ¿Cómo han afectado a tu cartera las últimas bajadas de las bolsas? ¿Te ha perjudicado la caída brusca en algunas acciones individuales como Repsol, Sacyr o ACS?

Efectivamente, mi cartera a día de hoy vale un 2% más que en enero, por lo que te das cuenta que con los índices te puedes olvidar tranquilamente de REPSOLes, YPFs y demás.

Menos mal que tomé la sabia decisión de vender las acciones del Santander y Telefónica que tenía e indexrme. Si no recuerdo mal vendí las de SAN a 8 € y hoy están a 4,70!

Hoy vivo mucho más tranquilo.

Para hacernos una idea desde el 25 de enero (menos tiempo aún), esto es lo que tenemos en distintos índices y ETFs (algunos entregando dividendo trimestral)

SP500 +4,57%

MSCI Europe +1,12%

MSCI Pacific +3,56%

MSCI EM +0,45%

VIG +2,25%

VBR +2,04%

VSS +4,05%

VEU +2,04%

Sin embargo:

MSCI Spain -17,30%

Esto último es lo que hace a muchos pasarlo mal y sentir que el mundo se acaba. Entiendo sufrir porque veas que tu país se está hundiendo y haya gente a tu alrededor pasándolo mal, pero no entiendo quien se busca histeria y ansiedad ofucándose en hacer dinero en la tiranía de un único, y probablemente injusto, mercado.

¿Por qué empeñarnos en ser aún más pequeños de lo que ya somos limitándonos a invertir en la puerta de enfrente si afortunadamente existen herramientas para invertir como si fuésemos un poquito más grandes?

Las empresas en las que invertimos en nuestro país no dudan en obtener beneficios incluso en el más remoto rincón del extenso mundo, y algunas incluso demuestran que les importa muy poco el devenir de su país de origen.

Vivimos en una economía globalizada, globalicémonos también o seguiremos siendo «inversores de aldea» mientras los demás se nos comen el mundo y probablemente a nosotros.

Completamente de acuerdo! En mi caso tengo acciones de Telefonica y Santander en las que estoy perdiendo sobre el 20-25%. Esta claro que con una cartera global bien diversificada se «sufre» mucho menos.

Una pregunta. Soy cliente de ING, y recuerdo que Antonio comento que con ING se podía hacer una cartera con ETFs del estilo:

ISHARES S&P500

VANGUARD FTSE ALL-WORLD EX-US

LYXOR GOV BONDS AAA

Sabeis el ISIN del ISHARES S&P500? El que he encontrado no me aparece en ING…

Gracias y un saludo a todos!

@Sergio, el de Ishares parece que ya no lo tienen dado de alta, pero tienes uno igual o mejor de SPDR (SPY). A ver si tienes suerte y después de estas ventas de pánico se recuperan tus acciones.

@Pistachu, muy buena reflexión en todos sus aspectos. Sufrir pa ná es tontería, y mucho menos si el sufrimiento es producido por las blue chips españolas.

@Igor76, pues menuda suerte. Han bajado casi a la mitad!!!

@Valentín, enhorabuena por no haber pinchado en hueso. 🙂

Me preocupa el nivel de endeudamiento de muchos países desarrollados. También me preocupa que el nivel de crecimiento no sea como en el pasado, dado que muchas economías no podrán crecer al ritmo que lo han hecho en el pasado en base a endeudamiento. Bueno, más bien me preocupa los efectos que puedan ocasionar ambas causas expuestas, tanto a nivel financiero, como a nivel social.

Por lo demás, mi cartera europea sigue gozando de buena salud. A fecha actual 23.04.2012 y desde principios de año, la rentabilidad es de un 7,30%. de las tres acciones que comentas, mi ponderación es la siguiente:

Repsol = 0%

Sacyr = 0,2%

ACS = 0%

Por lo tanto, el efecto de la caída de estas tres acciones es minúsculo.

Saludos,

Valentin

@Antonio, aunque mi índice europeo es muy particular y especial, consta de unas 500 empresas, en las que ninguna de ellas tiene una ponderación superior al 0,50%. Aunque pinche en algunas concretas por situaciones particulares de empresa, no dañan al índice en su conjunto. Es lo bueno que tiene mantener una cartera diversificada tanto en número de acciones como en distintos sectores y países. La hipotética quiebra de alguna de ellas no me quitará el sueño, jejeje…

Saludos,

Valentin

Hola a todos:

Mi cartera pierde en torno al 4,5 % desde comienzo del año. El motivo: el 20% de la cartera lo componen REP TEF y Sabadell (-40,-37 y -45 % desde su compra, respectivamente, toma ya….)

El resto de ponderaciones internacionales van en la línea que vosotros comentáis. A pesar de la que cae, me alegro de haber llegado hace algún tiempo a este blog. Recuerdo cuando tenía casi el 90 % de mi cartera en bolsa española. Ahora eso me da escalofrío, aunque ya pagué por ello en 2009.

Mantengo estos 3 valores españoles por dos motivos: para no venderlos en pérdidas y por obtener caja mediante sus dividendos que son de mejor calidad que los de cualquier etf extranjero (me refiero sobre todo a nivel fiscal).

Saludos

@valentin, ¿Tu sp500 europeo es creación tuya o se puede consultar y comprar en algún sitio? Por cierto que debo admitir algo avergonzado que he sido víctima del ruido, ya que voy a usar mi funny money para montar una pequeña réplica del ibex small caps

@Alvaro, se trata de un índice de creación propia, que contiene mis convicciones sobre como ganar dinero en bolsa (distintas estrategias). Por lo tanto, concretamente se trata de un conjunto de índices existententes que tiene un determinado comportamiento frente a los mercados del que espero poder sacar provecho. Evidentemente, mi índice no lo puedo encontrar en un solo producto, por lo tanto se puede hacer o aproximar mediante distintos productos existentes. Es por tanto, un índice estratégico. Algo, que ya desarrollaréis vosotros mismos, cuando tengáis suficientes conocimientos y convicciones sobre lo que se hace. De todos modos, aunque espero obtener mejores resultados que los de mercado por capitalización bursátil, ello «solo el futuro me lo dirá».

Para novatos, una cartera al estilo Boglehead al estilo que pone Antonio en su Blog es lo adecuado, puede que incluso obtenga una rentabilidad mejor que la mía, aunque espero que no sea así por mi propio bien.

Saludos,

Valentin

@Alvaro,

Me parece buena idea los de tu «funny money». ¿Cómo vas a replicar el índice? ¿Comprando directamente acciones? ¿Hay algún ETF? He visto que hay un fondo del banco Santander, pero es gestión activa y «da p’atrás».

@Valentin, enhorabuena y suerte con tus convicciones, seguro que la experiencia y los conocimientos son muy importantes para desarrollar una estrategia de inversión, aún así, y aunque tus palabras no digan lo contrario, me gustaría puntualizar para quien lea y pudiese llegar a entenderlo mal que invertir con un estilo Boglehead/Lazy Portfolio no es algo adecuado sólo «para novatos» y gente sin convicciones.

Hay gente con muchísimos conocimientos, experiencia y convicciones que precisamente por eso decide invertir con estilos Bogleheads/Lazy Portfolios.