Harry Browne, creador de la Cartera Permanente, fue un escritor norteamericano defensor del libre mercado, que llegó a ser candidato a la presidencia de los Estados Unidos por el Libertarian Party, en los años 1996 y 2000. También fue conocido como asesor de inversiones durante más de treinta años, creador del «Harry Browne’s Special Report«, un newsletter de noticias financieras publicado entre 1974-1997, autor de 19 libros y miles de artículos.

Harry Browne, creador de la Cartera Permanente, fue un escritor norteamericano defensor del libre mercado, que llegó a ser candidato a la presidencia de los Estados Unidos por el Libertarian Party, en los años 1996 y 2000. También fue conocido como asesor de inversiones durante más de treinta años, creador del «Harry Browne’s Special Report«, un newsletter de noticias financieras publicado entre 1974-1997, autor de 19 libros y miles de artículos.

Cuando Browne entró en el mundo de las inversiones a finales de 1960, su instinto lo llevó lejos de la fórmula tradicional de los bonos y acciones, decantándose por añadir a la cartera una buena cantidad de oro, plata y francos suizos. Fue un buen momento, ya que estas inversiones alternativas se dispararon. Pero entonces llegó la década de los 80, la deflación y el oro entró en crisis.

Fueron estos movimientos los que llevaron a Harry Browne a desarrollar una fórmula simple con la que la inversión era «segura y rentable, sin importar lo que pase, en los buenos tiempos, la inflación, recesión, la guerra, o incluso depresión.»

Él la llamaba la Cartera Permanente. La idea es una variante a la indexación del mercado eficiente, que recomiendaba una posición del 25% en cuatro áreas (rebalanceadas cada año):

– Metales preciosos, que se comportan muy bien en periodos de inflación.

– Acciones, que se comportan muy bien en periodos de rally alcista de los mercados.

– Bonos, que se comportan muy bien en periodos de bear market.

– Cash, que se comportan muy bien en periodos de deflación.

Tal y como veíamos en 9 carteras de ETFs para españoles vagos, se puede realizar una cartera simple con ETFs para inversores en la zona euro, como por ejemplo:

– 25% ISHARES GOLD TRUST

– 25% SPDR MSCI Europe ETF

– 25% DB X-TRACKERS IBOXX SOVEREING EURO +25 ETF

– 25% LYXOR EUROCASH ETF

Para darle aun más seguridad en todas las fases y situaciones económicas, creó su Permanent Portfolio Fund (PRPFX) en 1982 añadiendo algunas divisiones más antendiendo a los mismos criterios. Aunque Browne murió hace unos años, este fondo aun se puede contratar en USA y tiene una verdadera legión de seguidores conservadores. Su composición la forman:

25% Metales preciosos (20% gold bullion, 5% silver bullion)

10% Francos suizos, en monetarios o bonos de muy corto plazo

15% Acciones globales REITs y Recursos naturales

15% Acciones, especialmente las de crecimiento agresivo (estilo growth)

35% Bonos gubernamentales

De esta forma compuso una estrategia de rebalances anuales que añadía potencial de crecimiento a cada una de las clases que peor se habían comportado en el último periodo, esperando que en la siguiente subida apoyaran el crecimiento sostenido de la cartera.

Esta sería una posible configuración de la cartera permanente original creada por Browne para su fondo de inversión, pero compuesta por ETFs y para un inversor de la zona euro:

– 25% SPDR Gold Trust (GLD)

– 5% ISHARES Silver Trust (SLV)

– 10% CurrencyShares Swiss Franc Trust ETF (FXF)

– 7,5% The SPDR S&P Global Natural Resources ETF (GNR)

– 7,5% DB X-Trackers FTSE EPRA/NAREIT DEVELOPED EUROPE REAL ESTATE ETF

– 15% SPDR MSCI Europe ETF

– 35% DB X-Trackers Iboxx sovereing Eurozone Index ETF

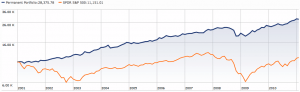

Una cartera que en los últimos 10 años ha tenido el siguiente comportamiento aproximado (según el fondo de inversión original) comparado con el S&P500:

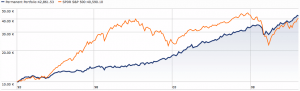

Realmente impresionante. No en todos los periodos de 10 años ha superado al índice americano, pero fíjate en este segundo gráfico de casi 20 años en el que da muestra de su tremenda regularidad a la hora de conseguir un magnífico rendimiento parecido o superior al de las acciones:

Si estás interesado en esta cartera de inversión, podrías solicitar a tu broker que de alta al Permanet Portfolio Fund, aunque no sé si será posible o será vendido unicamente en Estados Unidos. Otra opción sería formar la barata cartera de ETFs que te he puesto arriba como ejemplo, pero tiene como punto negativo la dificultad del rebalance al contener tantas clases y algunas con un porcentaje muy pequeño. Ten en cuenta que si tienes 10000 euros para invertir, el 5% en Ishares Silver Trust serían tan sólo 500 euros, y así cada año. Me parece gravar demasiado la cartera con comisiones de entrada. También se podría crear una sola clase de metales preciosos y otra de acciones alternativas (REITS y Natural Resources), con el fin de facilitar la composición, e ir completando la cartera año a año sin afinar demasiado.

Una fórmula alternativa sería plantearla mediante fondos de inversión, con la excepción de los metales preciosos, que tendrían un peso del 25% entre oro y plata. Así, cada 4 veces que compres oro compras 1 de plata, y vas rellenando así el asset de metales preciosos. Esta podría ser una cartera ejemplo:

25% Oro y Plata. ISHARES GOLD TRUST ETF (GLD) y ISHARES Silver Trust ETF (SLV).

10% Francos Suizos. Pictet Sovereing Liquidity CHF Fund. Una opción barata para comprar francos.

7,5% Recursos Naturales. Carmignac Portfolio Commodities. La comisión del 1,5% está en la media de la gestión activa.

7,5% REITS. Robeco Property Equities. También con un 1,5% de comisión de gestión.

15% Acciones. Pictet Europe Index Fund.

35% Bonos. Pictet Government Bonds. No es que sea un chollo pero tampoco es excesivamente caro.

Creo que con estos fondos sale una cartera de coste medio en comisiones y con un potencial de crecimiento muy alto en comparación con su cómoda estabilidad en cualquier situación económica. Sin duda, una de mis estrategias inversoras favoritas junto con la cartera boglehead que define mi estilo inversor.

Me ha encantado este artículo. Creo que es de los mejores del blog junto al del VIG y el de la pirámide del asset allocation. Me ha servido para darle vueltas al coco. La verdad es que la cartera propuesta está muy, pero que muy bien, pero……. yo personalmente ahora no invertiría en oro. Está muy caro y creo que se va a despeñar en los próximos años. Lo que sí tengo claro es que cuando el precio caiga mucho lo incluiré en un pequeño porcentaje de mi cartera como inversión alternativa, para hacerla un poco más todoterreno, pero ahora no voy a comprar en el techo de la burbuja. Un saludo.

Muy buen artículo:

Como inversor principiante, aprendo cada día con tus post y me sirve para preparme mi plan de inversión.

Por mi perfil inversor me gustaría añadir el oro u otro metal interante a mi cartera de inversión, y la pregunta sería ¿Que opinas de comprar oro físico en vez del ETF? En esta página lo hacen por ti: http://goldmoney.com/

Saludos.

@Antonio A mi también me extrañaba que propusiesen esa cartera. Supongo que lo qu ete recomiendan es invertir en esos dos activos, y dependiendo de tu riesgo que pongas el % que quieras.

Sobre lo de la scarteras OCU, tienes razón. Te parece si te envío su composición a tu email? Áunque no me gustaría que te tirasen la página por vulnerar los derechos de autor de la OCU… 🙂

@Alfonso, sí estás muy interesado, me lo envías por Mail y te contesto tb por Mail.

Luis Miguel, yo preferiría hacerlo sólo con etfs, pero tanto el permanent portfolio como H. Browne tenían parte en oro físico.

@igor, nadie sabe lo que hará el oro en los próximos años. Además, la cartera hay que verla como un todo, sólo así funciona la esteategia.

Hola Antonio, ¿si tu vieras que invertir en oro lo harias con los etf’s GLD o con IAU?

Gracias y saludos.

@eljinetenocturo, si invirtiera en oro lo haría solamente dentro de una cartera permanente o similar. Para ello, debería comprar un ETF que tuviese la divisa cubierta, para que cumpliera con la estrategia de la cartera.

Enrique Roca en Rankia:

La cartera permanente. Enrique Roca. Rankia

Enhorabuena Antonio, has calado hondo en muchos.

@VELASQVS, muchas gracias. También desde su blog en cotizalia. Me hace muy feliz su reconocimiento.

Una pena que los de rankia estén últimamente en plan SEO-Monopolio, porque el enlace de mi nombre va hacia un lugar bastante confuso, como no, dentro de la propia comunidad. Muchos de sus hilos en el foro de fondos están destinados a captar visitas desde buscadores (en algunos verás que repiten keywords en los títulos hasta 3 veces), en vez de centrar el esfuerzo en ayudar a los fieles foreros. Una pena, pero ya sabemos como funciona el mundo de «la pela».

De todos modos, les agradezco la mención, sobre todo a Enrique.

@Antonio, la verdad es que, salvo el tuyo, los demás enlaces llevan a algo más o menos coherente. Viendo la función desde el palco no imagino las cosas que ocurren entre bastidores.

Voy a intentar «arreglar» este desaguisado.

Con SEO supongo que te refieres a Search Engine Optimization y no a la Sociedad Española de Ornitología, jajajaja.

Un abrazo compañero.

@Antonio, no es tan difícil, se trata de:

1. No censurar el artículo de Cotizalia y

2. Destacar el trabajo de un miembro de la comunidad Rankia.

Repito, no es tan complicado. Si yo lo puedo hacer…

Un saludo.

@VELASQVS, agradezco de corazón tu desinteresada ayuda.

Ya han conseguido lo que buscaban. Hasta ayer, si buscabas «cartera permanente» en google, los únicos enlaces eran hacia este blog y sus entradas relacionadas. Esta mañana ya ha cambiado la cosa. Pero no voy a gastar ni un segundo más de tiempo, ni una caloría más de energía, en algo que no está en mi mano solucionar. Mi esfuerzo lo dedico a divulgar las enseñanzas que adquiero leyendo y estudiando a los mejores, y que vosotros lo valoréis es lo que más me motiva de todo esto.

Un abrazo.

La idea de la cartera permanente me gusta.

Lo ideal seria crearla con fondos de inversión, para poder rebalancear el peso de los 4 activos sin tener penalizaciones fiscales y sin tener que pagar las comisiones de custodia.

El problema es que no encuentro ningún fondo de inversión que siga el indice de cotización de la onza de oro o similar, los que veo son fondos referenciados a renta variable del sector oro y estos fondos pierden la esencia de la cartera permanente, por que en tiempos de crash bursátiles bajan igual que un fondo de acciones.

¿Hay algún fondo de inversión de inversión referenciado al precio del oro?

¿En alguna entidad española se puede contratar el Permanent Portfolio:

http://www.permanentportfoliofunds.com/pdfs/perm/PRPFX.pdf ?

Esperemos que alguna gestora europea cree un fondo de inversión basado en la cartera permanente que cotice en euros y tenga bajas comisiones.

@CarlosC, existe uno comercializado por Pictet en Suiza, pero no en España. Igual podrías pedirlo en tu broker, pero no tendrás la ventaja fiscal.

Buenas tardes Antonio,

Enhorabuena por tu blog tan didactico , sencillo y claro para los que nos perdemos en este mundo de las finanzas.

Podrias decirme cual seria tu recomendacion de una cartera simple de ETFs que refleje la idea de la cartera permanente( metales, bonos, ,acciones, efectivo) para un inversor del area dolar,por ejemplo E.E.U.U. o paises de Latinoamerica con economias dolarizadas,,o inversor que tiene ingresos en moneda dolar ??

saludos

md

@JUAN MARIANO, aquí tienes una cartera ejemplo:

25% SPDR Gold Trust (GLD)

25% Vanguard Total Stock Market (VTI)

25% Ishares Barclays +20 years Treasury Bond (TLT)

25% Vanguard Short-Term Government Bond (VGSH)

Hola Antonio,

gracias por la info.

para ahondar un poco mas sobre esta composicion de la cartera simple de ETFs, por poner un ejemplo ,se puede dividir el 25% del ETF VTI que corresponde a acciones, en 5% de VTI, 5% VIG, 7.5% VBR,7.5%VB ?? POR FAVOR, DIME LOS PROS Y CONTRAS DE STA ALTERNATIVA

gracias

jmd